おすすめの住宅ローン相談先7選をご紹介します!

住宅ローンについて調べる方法として、金融機関やファイナンシャルプランナーへの相談、住宅ローンの相談窓口の利用などがあります。住宅ローンをじっくりと検討したい方や、住宅ローンの見直しなどを行いたい方は、住宅ローンの相談窓口を利用するのがおすすめです。

しかし住宅ローンの相談窓口の利用を検討する場合、窓口の数も多く、それぞれ扱っているローンや対応方法などもさまざまなので、

・どの相談窓口に相談すればいいの?

・相談先にはどこがあるの?

・なにに気をつければいいの?

といった疑問や課題が生まれると思います。そこで当サイトでは、住宅ローンの相談窓口の利用を検討している方の疑問や課題解決に役立つ情報をまとめてご紹介しています。

相談方法や相談実績など、こだわりで選ぶおすすめの住宅ローン相談窓口や、住宅ローンを組むうえで知っておきたい情報のほか、実際に住宅ローン相談窓口を利用した方の口コミや評判についてもまとめてご紹介していますので、ぜひ参考にしてください。住宅ローンについて理解を深め、安心して支払いができるようにしましょう。

目次

条件から住宅ローン相談先を探す

おすすめの住宅ローン相談先7選!

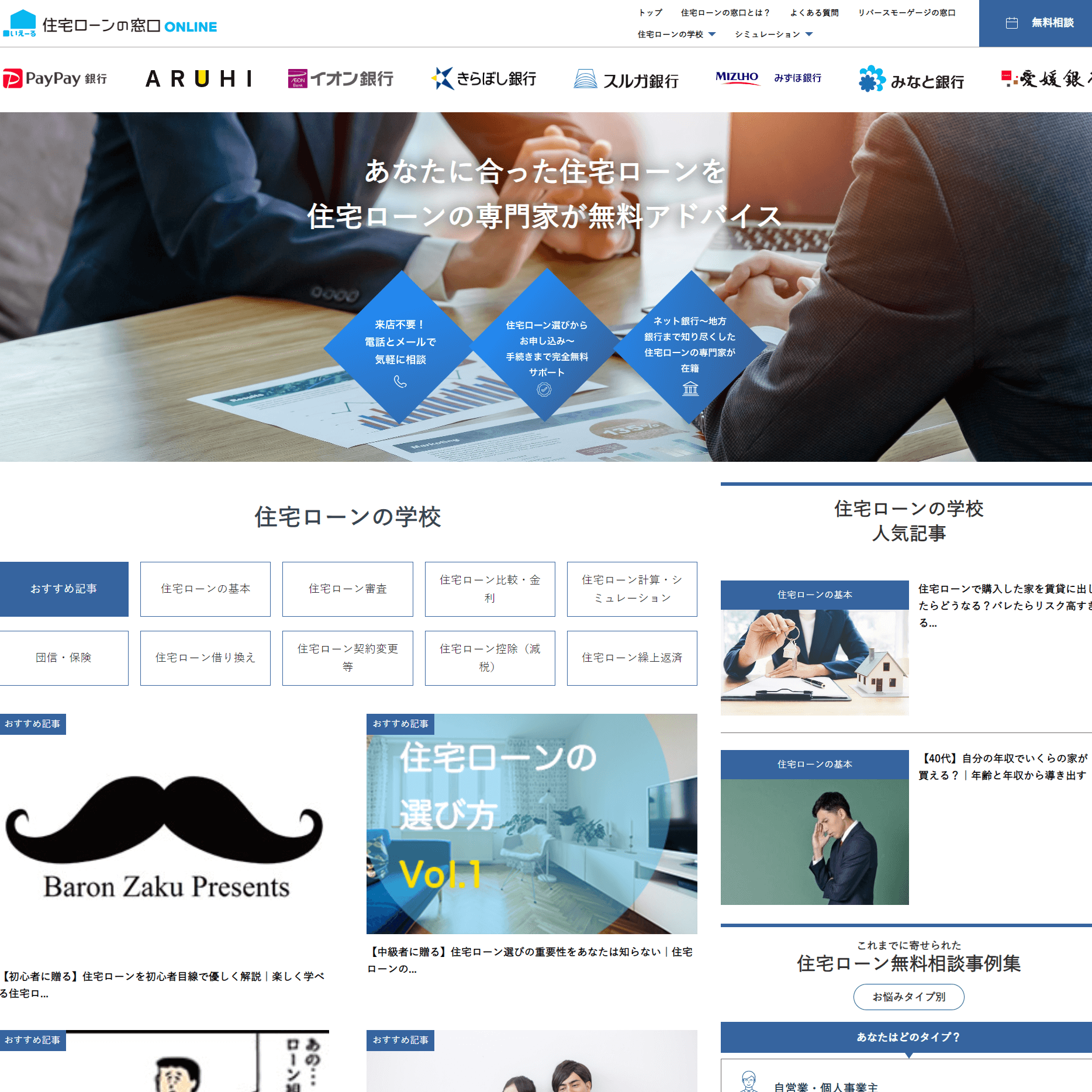

いえーる 住宅ローンの窓口 ONLINE(オンライン)

おすすめポイント

| ポイント1 | 住宅ローン選びから申込~手続きまで完全無料サポート |

| ポイント2 | ネットや地方問わず銀行に詳しい住宅ローンの専門家が在籍 |

| ポイント3 | 窓口相談件数3,000件以上の実績 |

事前審査が通らず悩む方に朗報!状況整理と金融会社の審査基準を把握することで通過!

「いえーる 住宅ローンの窓口 ONLINE(オンライン)」は、国内100社以上の金融機関と業務提携し、各社の審査基準を統合している住宅ローン相談のサイトです。

このような情報をもとに、住宅ローン専門のプロが相談者の要望に沿った商品を提案します。また、面倒な手続きを極力省いて、住宅ローンの融資が完了するまで、しっかりとサポートしてくれます。

いえーる 住宅ローンの窓口 ONLINE(オンライン)へのアクセス

サービス情報

| 特徴 | 国内100社以上の金融機関と業務提携し、各金融機関の審査基準を統合。この情報を元に、住宅ローン専門のプロが相談者の希望に近い商品を提案。 |

| 料金 | 無料 |

| サービス実績 | オンライン型の住宅ローンサービス導入 |

| 取り扱い金融機関一覧(一例) | paypay銀行、みずほ銀行、東京スター銀行など(国内100社以上の金融機関と業務提携) |

| 受賞歴 | 「働きがいのある会社」ランキング中規模部門にて第15位を受賞 |

| 問い合わせ | 電話・メール・LINE |

| 相談方法 | 問合せフォーム送信後3営業日以内に電話にて連絡(水土祝を除く) |

| 相談可能時間 | チャットにて24時間365日利用可能 |

モゲチェック

おすすめポイント

| ポイント1 | 住宅ローンのプロ&テクノロジー集団が運営 |

| ポイント2 | 公平・中立な立場で、住宅ローン情報をお届け |

| ポイント3 | ランキングから住宅ローンを探せる |

「住宅ローン選びに正解を」がモットー!ピッタリでおトクな住宅ローンが見つかる!

「モゲチェック」は、住宅ローン相談の総合サイトとなっています。このサイトでは利用者が正しい住宅ローンの選び方ができることを目指し、それぞれの人に適したお得な住宅ローンを選んでもらうため、さまざまなサービスを提供しています。

たとえば提案サービスの「モゲレコ」では、プロのアドバイザーに質問・相談できるので安心です。

モゲチェックへのアクセス

サービス情報

| 特徴 | 住宅ローンのポータルサイトで、家探し中の方や住宅ローンを探している方、借り換えを検討している方に、住宅ローンに関する総合的なサービスを提供。 |

| 料金 | 無料 |

| サービス実績 | オンライン型の住宅ローンサービス導入 |

| 取り扱い金融機関一覧(一例) | 三井住友銀行、みずほ銀行、りそな銀行など |

| 受賞歴 | すごいベンチャー100 フィンテック部門 |

| 問い合わせ | チャット相談(対面・電話・オンライン相談なし) |

| 相談方法 | 会員登録後、チャット相談 |

| 相談可能時間 | 記載なし |

マネーキャリアの口コミと評判

おすすめポイント

| ポイント1 | 住宅の不安なら何でも相談OK |

| ポイント2 | 納得いくまで何度でも相談無料 |

| ポイント3 | オンラインで手軽に相談 |

悩みごとに専門性の高いFPを紹介!プロによる自分だけのライフプランで対策できる!

「マネーキャリア」は住宅ローンだけでなく、住宅購入の悩みも受け付けている相談サイトです。

悩みの内容に応じて最適なFPを紹介し、自分に合ったライフプランを提案してもらえるのはもちろん、納得のいくまで何度でも無料相談に応じているため、利用者の約半数の方は、3回以上にわたり相談しています。

マネーキャリアの口コミと評判へのアクセス

サービス情報

| 特徴 | 相談申込数が多く相談満足度も高いため、確かな実績のある会社 |

| 料金 | 無料 |

| サービス実績 | 相談申込40,000件 |

| 取り扱い金融機関一覧(一例) | 記載なし |

| 受賞歴 | 記載なし |

| 問い合わせ | メールフォーム |

| 相談方法 | ZOOMなど |

| 相談可能時間 | 9時00分~22時00分 |

FP相談

おすすめポイント

| ポイント1 | 安心できる個人情報保護体制 |

| ポイント2 | 担当FPの変更が可能なので安心 |

| ポイント3 | 全国47都道府県で9:00~21:00まで対応 |

FP相談で可視化!不透明なキャッシュフローや漠然とした将来の不安がなくなる!

「FP相談」は、リクルートが運営する住宅ローン相談サイトです。全国から利用することが可能で、自宅やカフェにFPが訪問したり、オンラインでも対応しています。

FPはいずれも厳選された有資格者で、相談者の希望を叶えるためのサポートにあたっていますが、もし無理な勧誘やしつこい営業があれば、担当者の変更にも応じてもらえるでしょう。

FP相談へのアクセス

サービス情報

| 特徴 | ファイナンシャルプランナーが個々のニーズや目標に寄り添い、適切なプランを提案してくれる。 |

| 料金 | 無料 |

| サービス実績 | 記載なし |

| 取り扱い金融機関一覧(一例) | 記載なし |

| 受賞歴 | ClearlyRated, Best of Staffing Talent CSI Professional |

| 問い合わせ | 電話 |

| 相談方法 | 出張・オンラインなど |

| 相談可能時間 | 記載なし |

ライフ・ネット・ホーム(住宅ローン総合案内窓口)

おすすめポイント

| ポイント1 | 住宅ローンのプロが全件対応 |

| ポイント2 | 物件の縛りなく購入できるようサポート |

| ポイント3 | 購入額の制限はなく他社物件でも購入可能 |

精鋭のスタッフが対応!ローンの相談だけでなく住宅購入者には各種特典を用意!

「ライフ・ネット・ホーム(住宅ローン総合案内窓口)」では、住宅ローンの総合案内窓口として、ローンが通るか心配な方の相談に対応しています。

たとえば借金がある、過去に支払いが遅れたことがある、年収が低い、転職したばかり、他社で断られたなど、お金に関するさまざまな不安をもつ方の相談に、経験豊富なプロが応じています。

ライフ・ネット・ホーム(住宅ローン総合案内窓口)へのアクセス

サービス情報

| 特徴 | 希望するマイホームを購入できるように住宅ローンのプロがサポートを行っている。 |

| 料金 | 記載なし(出張料は無料) |

| サービス実績 | 記載なし |

| 取り扱い金融機関一覧(一例) | 記載なし |

| 受賞歴 | 記載なし |

| 問い合わせ | 電話・LINE |

| 相談方法 | 出張・電話・LINE |

| 相談可能時間 | 10時00分~18時30分 |

価格.com(ドットコム)

おすすめポイント

| ポイント1 | 人気の特徴から住宅ローンを探せる |

| ポイント2 | プラン選びに悩む場合は選択ガイドが有効 |

| ポイント3 | 各種住宅ローンの評判・借り入れレポートも掲載 |

住宅ローンの最新のランキングや金利を掲載!人気の大手購買支援サイトが運営!

「価格.com(ドットコム)」では、さまざまな商品の通販やレビューをはじめ、住宅ローンについても豊富な情報を提供しています。

住宅ローンはランキングをはじめ、フラット35や変動金利・固定金利の低さ、保証料・繰り上げ返済手数料の有無など、人気の特徴から選べるほか、シミュレーションでの一括比較も可能です。

価格.com(ドットコム)へのアクセス

サービス情報

| 特徴 | 住宅ローンを検討する際の便利な機能が多数用意されている |

| 料金 | 無料 |

| サービス実績 | 記載なし |

| 取り扱い金融機関一覧(一例) | 三菱UFJ銀行、みずほ銀行、イオン銀行など |

| 受賞歴 | 記載なし |

| 問い合わせ | メールフォーム |

| 相談方法 | 個別相談なし |

| 相談可能時間 | 記載なし |

イー・ローン

おすすめポイント

| ポイント1 | 利用実績332万人 |

| ポイント2 | 掲載金融機関106社 |

| ポイント3 | 掲載ローン1,200件以上 |

住宅ローンシミュレーションで結果を一覧やグラフで比較!条件指定で結果を徹底比較!

「イー・ローン」は、各種ローンの検索や比較、申込ができるサイトで、住宅ローンも取り扱っています。

シミュレーションは返済額や借り換え、借入可能額、繰上返済など、さまざまな条件で調べることができ、結果は一覧やグラフで比較されたものを確認することができます。LINEに友だち追加をすれば、住宅ローンの最新情報もチェックできてとても便利です。

イー・ローンへのアクセス

サービス情報

| 特徴 | 各金融機関別にローンの一覧や注目情報を確認できる。 |

| 料金 | 無料 |

| サービス実績 | 掲載数1,200件超え |

| 取り扱い金融機関一覧(一例) | 群馬銀行、京葉銀行、埼玉りそな銀行、佐賀銀行、山陰合同銀行、三十三銀行など |

| 受賞歴 | 記載なし |

| 問い合わせ | メールフォーム |

| 相談方法 | 個別相談なし |

| 相談可能時間 | 記載なし |

住宅ローンの相談をするタイミング

住宅ローンは専門的な知識が必要であり、初めてローンを組む方が多く不安も感じやすいため、できればプロに相談して決めたいという方も少なくありません。そんなローン相談ですが、具体的にいつ相談するべきなのかで悩む方もいるのではないでしょうか。ここでは住宅ローンの相談に適したタイミングをご紹介します。

まず予算が決まらなければ土地探しや家の検討もできないので、マイホームを購入したいと思ったらすぐに専門家に相談するのがおすすめです。購入段階まで進んでから住宅ローンについて相談した場合、万が一希望する金額の借り入れができないと分かれば諦めなければならなくなってしまうからです。

すでに手付金を支払い済みの場合は返還されない可能性もあるので、土地探しや家探しの前に住宅ローン相談をしておくのがおすすめです。

住宅ローンを見直したい時

住宅ローンを組んでマイホームを購入してからも、住宅ローンの相談は定期的に行いましょう。さまざまな金融機関から頻繁に新しい住宅ローンが誕生しており、ローンを組んだときにはなかったような貸付条件のいいローンも新たに生まれている可能性があります。

少しの金利の差であっても長期間の返済になれば大きな金額になってしまうので、よりお得に返済していくためにも住宅ローン相談をして、よい条件で借り換えできないかを検討してみましょう。

住宅ローンの返済に負担を感じている時

住宅ローンを返済している途中で、家計の経済状況が大きく変化することもあります。たとえば夫婦共働きだった家庭に子どもが産まれ、片方が休職や退職などをした場合は世帯収入が大きく減ってしまいます。また収入に変化はなくても、子どもが産まれたことによって支出が増えることもあるでしょう。

ほかにも会社の業績悪化によって給与が減額されてしまうケースや、早期退職を選択せざるを得なかったケースなどもあります。このように住宅ローンを組んだときから大きな変化が訪れた場合、ローンの返済が負担になってしまう家庭もあります。

そんなときも住宅ローンについて専門家に相談するタイミングです。借り換えを行って毎月の返済額を減らすことや、返済期間を短縮して教育資金や老後資金を貯めやすくするなどのさまざまな対処法があり、最適なものを提案してもらえるでしょう。

おすすめの住宅ローン相談先一覧表

| イメージ |  |  |  |  |  |  |  |

| サービス名 | いえーる 住宅ローンの窓口 ONLINE(オンライン) | モゲチェック | マネーキャリア | FP相談 | ライフ・ネット・ホーム(住宅ローン総合案内窓口) | 価格.com(ドットコム) | イー・ローン |

| 特徴 | 国内100社以上の金融機関と業務提携し、各金融機関の審査基準を統合。この情報を元に、住宅ローン専門のプロが相談者の希望に近い商品を提案。 | 住宅ローンのポータルサイトで、家探し中の方や住宅ローンを探している方、借り換えを検討している方に、住宅ローンに関する総合的なサービスを提供。 | 70社以上の金融コンサルタント会社と提携し、その中でトップクラスの専門性と満足度を兼ね備えたFPのみがマネーキャリアで対応。 | 家計の状況を丁寧にヒアリングし、最適なライフプランを提案することで悩みを解決。 | 「最低3,000万円以上の物件でないと受けない」ということはなく、まずは、住宅ローン審査を通すことがポイントとし、そのうえで、相談者に最適な物件を紹介している。 | 自分にあった住宅ローン商品を一覧で比較・検討できる。 | 日本最大級の住宅ローンデータベースの中から、新築や中古の住宅購入、借り換えなどの目的ごとに住宅ローンを一覧で比較できる。 |

| 相談方法 | 電話・メール・LINE | 同社アプリ「モゲレコ」上でアドバイザーとメッセージのやり取り | ZOOMなど | 出張・オンラインなど | 出張・電話・LINE | 個別相談なし | 個別相談なし |

| 料金 | 無料 | 無料 | 無料 | 無料 | 記載なし(出張料は無料) | 無料 | 無料 |

| 問い合わせ | 電話・メールフォーム | メールフォーム | メールフォーム | 電話 | 電話・LINE | メールフォーム | メールフォーム |

| 店舗情報 | iYell株式会社 〒150-0043 東京都渋谷区道玄坂1-16-3 渋谷センタープレイス 5階 | 株式会社MFS 〒100-0004 東京都千代田区大手町1-6-1 大手町ビル 2階 FINOLAB | 株式会社Wizleap 〒150-0002 東京都渋谷区渋谷1-7-5 青山セブンハイツ606 | 株式会社リクルート 〒100-6640 東京都千代田区丸の内1-9-2 グラントウキョウサウスタワー | ライフ・ネット・ホーム株式会社 〒330-0854 埼玉県さいたま市大宮区桜木町2-324 松本ビル1階 | 株式会社カカクコム 〒150-0022 東京都渋谷区恵比寿南3-5-7 デジタルゲートビル | SBIホールディングス株式会社 〒106-6019 東京都港区六本木1-6-1 |

| 詳細リンク | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら | 詳しくはこちら |

| 公式サイト | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ |

住宅ローンの相談はどこでできる?

住宅ローン相談をしたいと思っても、実際にどこに相談すればいいのかわからないという方もいるでしょう。住宅ローンは頻繁に検討するものではないので、とくに初めて組む方は相談先に悩んでしまうこともあるはずです。ここでは住宅ローンの相談先とそれぞれのメリットやデメリットについて詳しく解説していくので、ぜひ参考にしてみてください。

銀行

銀行などの金融機関ではさまざまな住宅ローンを扱っており、実際に借り入れるのも銀行であるため、相談先として真っ先にイメージする方が多いと思います。もちろんほとんどの銀行で住宅ローンの相談窓口を設置しており、申込みから返済計画までさまざまな相談をすることができます。銀行によっては夕方以降や土日祝日でも相談を受け付けている銀行もあるので、日中忙しい方でも相談することができます。

銀行に相談するメリットとデメリット

銀行に相談する大きなメリットとして、専用のコンサルタントが在籍し無料で相談に乗ってくれるということが挙げられます。返済期間や金利タイプ、また収入と返済のバランスなど細かい部分まで相談できるので安心感があります。

また家を購入してからの人生設計に沿ったプランを提案してもらえ、あらゆるご家庭に合わせた柔軟な対応ができるのも魅力です。さらに万が一のときに備えた各種保険や担保となっている住宅の取り扱いについても相談でき、実際に融資をしてくれる銀行から回答してもらえるので疑問を解消しやすいでしょう。

一方で銀行への相談には、他社の住宅ローンと比較できないというデメリットがあります。相談した銀行で扱っているローン以外の情報は教えてもらえないので、より最適なローンを探すために比較検討したいという方にはあまり向いていません。

また、銀行が独自に提案する融資可能額基準は、収入と返済額のバランスに応じて決定されます。相談者の家計やライフプランはこの時点では考慮されていないため注意が必要です。収入だけを考えると融資限度額は高くなりがちなので、現状と将来をしっかり伝えたうえで現実的なアドバイスを受けましょう。

住宅金融支援機構

住宅金融支援機構は、金融機関と連携して「フラット35」をはじめとした固定金利の住宅ローンを提案する法人行政機関です。住宅購入資金のサポートを目的とした窓口であり、フラット35以外の各種補助金やローンに関する質問や相談にも対応しています。

住宅金融支援機構に相談するメリットとデメリット

住宅金融支援機構はおもに「フラット35」を取り扱っていますが、ほかの金融機関の住宅ローンについても相談することができます。中立的な立場で金融機関を紹介してくれるので、どこで融資を受けられるか知りたい場合に相談しやすい窓口だと言えるでしょう。

また、住宅ローンに利用できる補助金を詳しく教えてくれるというメリットもあります。支店によって異なりますが、行政職員が相談に対応してくれる場合もあるので自治体ごとに異なる補助金制度について詳しく知ることができます。

ただし住宅金融支援機構は電話相談がメインとなり、対面での相談が少ないというデメリットがあります。また電話相談は祝日や年末年始を除く土日には対応しているものの、受付時間が9時から17時までと限られています。

住宅ローンセミナーや相談会も開催している場合がありますが、地域によっては参加人数や場所、時間が決まっているため参加が難しい方も少なくないでしょう。平日や土日でも早い時間に相談できる方でないと、住宅金融支援機構への相談は難しくなってしまうかもしれません。

FP(ファイナンシャルプランナー)

FP(ファイナンシャルプランナー)は、お金についての資格を持つ専門家です。住宅ローンを組むにあたって、家計の状況や資金計画、将来的な収支などを踏まえた現実的なアドバイスをもらえるのが特徴です。住宅ローンについてはもちろん、生命保険や投資などお金に関係していることなら幅広く相談できます。

FP(ファイナンシャルプランナー)に相談するメリットとデメリット

FPはローンを組む時点での家計状況はもちろん、キャリアプランや出産・育児の計画、また定年退職や今後の金利変動予測、住宅購入や維持に関する費用などさまざまな情報を活用し、返済計画の提案をしてくれます。そのため将来的な収支も分かりやすくなり、具体的なお金の動きがイメージしやすくなるので現実的な借入金額を把握できるというメリットがあります。

将来的なお金の不安を解消することができ、予算も明確にすることができるので、その後銀行や住宅金融支援機構に相談する際にもスムーズになるでしょう。

お金の不安を解消しやすいFPへの相談ですが、相談料がかかるというデメリットも存在します。初回は無料で対応しているケースが多いですが、2回目以降からは1回の相談につき5,000円~1万円程度かかるため何度も相談すると大きな出費になってしまいます。

また気をつけたいのがFPにも得意不得意があり、住宅ローンに詳しいFPに相談しないと適切なアドバイスがもらえない可能性があるということです。たとえ住宅ローンに詳しくても保険や投資には詳しくない場合もあり、総合的なお金の流れを相談できない可能性もあるでしょう。

住宅ローンの相談窓口

住宅ローンの相談窓口は、さまざまな金融機関と提携し、相談者の希望に近い住宅ローンを専門家が提案してくれる窓口です。特定の金融機関の情報に偏らず、ネット銀行から地方銀行まで住宅ローンについて知り尽くした専門家が対応してくれます。

住宅ローンの相談窓口に相談するメリットとデメリット

住宅ローンの相談窓口には、さまざまな銀行の住宅ローン情報が集結しています。現在の経済状況や将来的な収支の変化なども考慮しながら、多くの住宅ローンの中から希望に沿ったローンを複数紹介してもらうことができます。

銀行に一社一社足を運んで相談するのには多くの時間や労力が必要ですが、住宅ローンの相談窓口なら1か所であらゆる住宅ローンを比較検討できます。そのため自分が本当に納得できる住宅ローンを選びやすいという大きなメリットがあります。

また住宅ローンの相談窓口はどの金融機関にも属さない中立公正な立場であり、相談者のあらゆる情報や状況を踏まえてアドバイスしてくれます。1つの住宅ローンを無理に勧められることもないので、焦らずにじっくりと検討できるのもメリットです。

ただし住宅ローンの相談窓口は中立公正な立場であるからこそ、相談者が希望する住宅ローンや借入金額が家計状況と見合っていない場合などにその旨をはっきりと伝えます。現実を突きつけられて落ち込むこともあるかもしれませんが、依頼者に寄り添っているからこそできるアドバイスであることを忘れないようにしましょう。

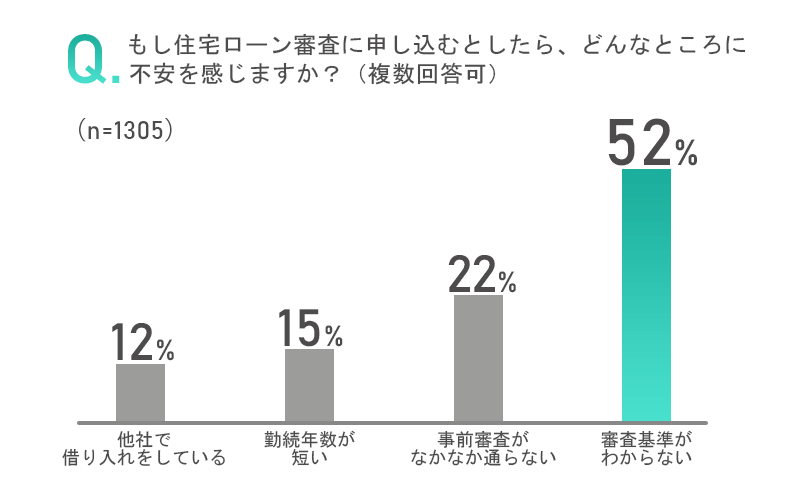

「もし住宅ローン審査に申し込むとしたら、どんなところに不安を感じますか?」WEBアンケートで調査!

ここまで住宅ローンについて解説させていただきましたが、実際にもし住宅ローン審査に申し込むとしたら、どんなところに不安を感じるのでしょうか?WEBのアンケート調査でみなさんに聞いてみました。

第1位は「審査基準がわからない」でした。住宅ローンの審査は、事前審査と本審査のどちらにおいても明確な審査基準が公表されていません。このことから不安に感じる方も多いでしょう。

審査基準が公表されていない一方でおおよその住宅ローンで共通する、基準となる目安は存在します。この目安を把握したうえでローンが通りそうか検討しましょう。

第2位は「事前審査がなかなか通らない」でした。住宅ローン審査は、事前審査と本審査の2段階となっており、事前審査を通過しなければ本審査を受けられません。審査が通らない理由には、勤続年数や他社での借り入れ、滞納歴などさまざまあるので覚えておくといいでしょう。

第3位は「勤続年数が短い」でした。勤続年数の短い新社会人の方が、住宅ローンの審査に不安を感じるのは無理もありません。住宅ローンの審査では、勤続年数が長い人ほど長期的に安定した収入があると判断されるため審査が通過しやすくなります。

第4位が「他社で借り入れをしている」でした。ほかの金融機関などに借り入れをしている場合、住宅ローンの審査に影響を及ぼす可能性があります。注意しましょう。

アンケートの結果から、みなさんが住宅ローン審査時に不安を感じるポイントがわかりました。これらの不安を解消するためには、住宅ローンについてきちんとプロに相談するのがおすすめです。

次の見出しでは自分に合った住宅ローンの相談先の選び方について、さらに詳しく解説させていただきます。

自分に合った住宅ローンの相談先の選び方

ご紹介したように、住宅ローンについての相談ができる窓口は複数あるため、どの相談先を選べばいいかわからないと感じてしまう方もいるでしょう。そんな方のために、ここでは住宅ローンの相談先の選び方をご紹介していきます。ぜひ参考にしながら、自分に最適な相談先を見つけてください。

住宅ローンの基本を学ぶなら「銀行」

住宅ローンの基本的な仕組みや金利タイプといった、住宅ローンの基礎を学びたいのなら融資を行っている銀行に相談するのがおすすめです。住宅ローンは銀行が扱う商材のひとつなので、関係する法律や税金などの面でも確実な情報を持っています。

また担当してくれるのは住宅ローン専門のスタッフなので、融資可能額の目安の算定や融資までの流れなど、具体的に詳しく教えてくれるのも銀行に相談するメリットです。住宅ローンについてなにもわからない方は、まず銀行に相談してみるといいかもしれません。

なお相談は無料で対応しており、窓口によっては電話での相談も可能な場合があります。また土日祝日に相談会を開催している銀行もあるので、平日は仕事で相談できないという方でも気軽に利用できるのは嬉しいポイントです。

ただし銀行ではその銀行が扱う住宅ローンについてしか確認することができません。当然ほかの銀行の住宅ローンと比較することもできないので、その点は注意が必要です。

住宅ローン商品「フラット35」を検討しているなら「住宅金融支援機構」

固定金利住宅ローン「フラット35」の利用を検討しているのなら、住宅金融支援機構に相談するのがおすすめです。フラット35以外にも「フラット35S」「フラット20」「フラット35リノベ」「フラット35(保証型)」「フラット50」「リ・バース60」などのさまざまな種類の住宅ローンについて相談できます。

それぞれ対象となる住宅や借入期間などが異なるので、自分に合うローンの種類を知りたい場合は住宅金融支援機構で詳しく確認してみてください。また住宅金融支援機構では、災害復興住宅融資や住替え支援ローンなども展開しており、それらの相談も受け付けています。

住宅金融支援機構への相談も無料で行うことができますが、窓口や電話での相談時間が限られているので、相談を検討している方は時間に注意しましょう。

専門家と資金計画を立てるなら「FP(ファイナンシャルプランナー)」

資金計画を確実に行いたい場合は、お金の専門家であるFP(ファイナンシャルプランナー)に相談するのがおすすめです。FPは現在の家計状況や人生設計などを考慮し、その人に合った無理のない返済計画を提案してくれます。また住宅購入にかかる税金や修繕費の積立についてなど、住宅ローンの返済以外にかかる費用も合わせてアドバイスしてくれます。

さらに各住宅ローンの金利についても詳しく知っているので、どの銀行が金利が低く、住宅ローンを組むのに最適であるかも教えてもらえます。それ以外にも生命保険や投資などについても相談できるFPは多いので、お金のことを総合的に相談したい場合はぜひFPに依頼しましょう。

ただしFPへの相談は費用がかかり時間も限られているので、基本的なローンの仕組みなどはある程度調べて、知りたいことやわからないことをリストアップしておくのがおすすめです。

住宅ローンのプロに相談して自分に合った提案を受けるなら「住宅ローンの相談窓口」

自分に合う住宅ローンを比較検討して選びたいという場合は、住宅ローンのプロに相談できる住宅ローンの相談窓口がおすすめです。住宅ローンの相談窓口はメガバンクはもちろん、地方銀行やネット銀行などさまざまな銀行と提携し、各銀行の住宅ローンを紹介してくれる窓口です。

相談者の希望や収支の状況、また将来設計なども考慮したうえで希望に近い提案を受けられ、複数の似ている住宅ローンを比較できるのが大きな特徴です。またどの金融機関や団体にも属さない中立公正な立場であるため、本当に適している住宅ローンを提案できるという強みもあります。

住宅ローンの相談窓口は土日祝日でも営業している窓口が多く、また店舗に出向かなくても相談できるオンライン相談を受け付けていることもあります。

このように依頼先ごとにどのような相談が向いているかをご紹介しましたが、気軽に相談ができ、住宅ローンのあらゆることに精通している住宅ローンの相談窓口がおすすめです。基本的なことも教えてくれるので、住宅ローンについてよくわかっていないという方でも、ぜひ住宅ローンの相談窓口を利用してみてはいかがでしょうか。

住宅ローンの相談を決めたら準備すること

住宅ローンの相談をしようと決めたら、いくつか事前に準備しておきたいことがあります。相談をスムーズに行うためにも、ご紹介する内容を参考にしっかりと準備を行い住宅ローン相談に臨みましょう。

相談したい内容を整理する

住宅ローンはその仕組みや内容が複雑なものが多く、人によって必要な情報が異なります。あれもこれもと聞いているうちに本当に知りたいことがどれなのか分からなくなってしまうこともあるので、相談する前に知りたい内容をまとめておくのがおすすめです。

相談内容は「現在の収入で借り入れできる金額はいくらか」「定年退職後の返済はどうなるのか」などできるだけ具体的に考えておいたほうが、相談員もアドバイスしやすくなります。また疑問や質問を次々と聞いていくといくつか聞き忘れてしまう可能性もあるので、相談内容はメモしていくといいでしょう。

基本的に住宅ローンの相談先は1回の相談は1時間までなど、時間を区切って対応していることが多いです。限られた時間内でできるだけの情報を集めるためにも、ぜひ相談内容を整理してみてください。

住宅ローンに関して相談が来る主な内容な以下の点になります。

・住宅ローンの仕組みを知りたい

・住宅ローンの商品について知りたい

・無理なく返済できる適切な借入額はいくらなのか

・月々の返済額・返済期間はどれくらいか

・各金融機関の住宅ローンを比較したい

・住宅ローン控除について知りたい

・審査の基準が知りたい

・住宅ローンを借りるまどの流れが知りたい

相談予約をする

相談したい窓口が決まったら、事前に相談予約することも忘れないようにしてください。場合によっては行ったその場で相談できることもありますが、前述の通り窓口は時間ごとに対応しているので、予約で埋まっていたり次の予約があれば相談時間が短くなったりしてしまうことがあります。

オンライン相談を行っている場合は予約必須となるので、都合のいい日時に相談するためにも早めに予約を取っておくといいでしょう。基本的に予約は住宅ローンの相談窓口の公式サイトの予約フォームから行うことができます。

ただし、相談先によって問い合わせ方法が異なります。各機関における問い合わせ方法は以下の通りです。

・大手銀行・地方銀行・信用金庫:各支店の窓口や電話

・ネット銀行:Web申し込みフォーム、電話・ビデオ通話メール

・住宅金融支援機構:電話、セミナー・相談会、各支店(地域ブロックごと、全9支店)

・ファイナンシャルプランナー(FP):メール、電話・ビデオ通話、訪問(自宅や喫茶店など)

相談時に必要な情報を揃える

住宅ローンについて相談する場合、いくつか用意しておいた方がいい書類や情報もあります。まず現在の収入を知らせるために、源泉徴収票や住民税決定通知書などを用意しておきましょう。収入がわかると借入可能額の概算や住宅購入予算の提案、返済計画などが具体的に行えるようになります。

また住宅ローン以外にカーローンや教育ローンなどを組んでいる場合は、残債証明もあるとすべてのローンを考慮したアドバイスを受けられるのでおすすめです。またローン以外の定期的な支出である保険などの情報も準備しておきましょう。

すでに購入したい物件が決まっている場合は、物件の概要がわかるパンフレットや建築図面などもあると返済計画が立てやすくなります。ローンの事前審査を検討しているのなら、身分証明書や印鑑などもあわせて準備しましょう。

準備しておくとよい書類はケースによって分かれます。主な書類はこちらです。

収入が分かる書類:源泉徴収票や住民税決定通知書

他の借入がある場合:残債証明書

購入する物件が決まっている場合:物件概要が分かる資料、図面

事前の審査を検討している場合:身分証明書、認印

必要な書類は状況によって異なります。相談の予約を行う際には、どのような書類が必要なのかを事前に確認しておくとよいでしょう。

住宅ローン相談の注意点

住宅ローンの相談では、ローンの相談から具体的なところまできちんと決めなければなりません。無理のないプランを立てるためにも、把握すべきことはたくさんあります。

住宅ローンにおいて、把握しておくとよいポイントは以下の点です。

・金利タイプ

・ローンの金利

・借入の期間

・返済方法

・保証料

・事務手数料

・団信保険料

・繰上げ返済手数料

安心してローンを借りるには、それぞれの項目を把握して話を進めなければなりません。わからないまま話を進めてしまうと、自分に不必要なプランを選んでしまう可能性があります。

このように、住宅ローンを相談する際には把握しなければならない注意点がいくつかあります。万が一わからないところがあれば、その都度相談することを心がけて下さい。

住宅ローンの申込みから借り入れまでの流れ

初めて住宅ローンを利用する場合、どのような流れで審査が行われるのかわからないことから不安を感じる方もいるでしょう。そんな方のために、ここでは住宅ローンの申し込みから借り入れまでの一般的な流れをご紹介します。

仮の申し込み

金融機関による住宅ローンの審査には「事前審査(仮審査)」と「本審査」の2段階あります。どちらも借りる人と購入する物件に対しての審査であり、事前審査の方が簡易的な審査となっています。住宅ローンの申込みは、まず事前審査の申し込みからスタートします。申込みの際には運転免許書などの本人確認書類と、源泉徴収票などの収入に関する書類、また購入する物件の簡易的な資料が必要です。

事前審査

事前審査への申し込みが完了すると、申込者の大雑把な収入などをもとにローンが組めるか組めないかの審査が金融機関によって行われます。事前審査は多くの場合で1週間程度時間がかかりますが、場合によっては2~3日で結果が分かることもあります。

正式な申し込み

事前審査をクリアしたら正式な申し込みを行います。本審査ではローンを申し込む人や購入する物件についてのより詳細な審査が行われるので、必要な書類の数も増えます。具体的には本人確認書類として運転免許書などのほかに住民票と印鑑証明書、源泉徴収票や確定申告書の写しなどの収入を証明する書類、そして売買契約書や工事請負契約書の写しなどのほか、土地・建物の登記事項証明書といった物件の確認資料が必要です。

本審査

本審査は仮審査よりも詳細に行われることから、審査に要する期間も10日~2週間程度と長めになります。審査結果は通常郵送で通知されますが、住宅ローンによってはインターネット上で確認できる場合もあります。

住宅ローン契約

本審査に通過したら、金融機関と住宅ローン契約を結びます。この契約時に住宅ローンの金利タイプや返済期間などが決定します。金利はローンが実行された時点のものが適用されるのが一般的ですが、なかには契約時点での金利が適用されるケースもあります。住宅ローン契約は金融機関の窓口で対応するため、平日の日中に行います。また契約時には借入額に応じた印紙税や、ローン保証料、融資手数料などを支払うのが一般的です。

借り入れ

住宅ローン契約が完了すれば住宅ローンが実行されるのを待つだけとなります。住宅ローンの実行は物件の引き渡しと同時に行われるので、引き渡しも金融機関の窓口で行います。事前審査からローン実行まではおよそ5週間~7週間程度かかり、場合によってはさらに長引くこともあるので早めに準備を進めておくようにしましょう。

住宅ローンの相談先は悩みや相談内容に合わせて慎重に決めましょう

住宅ローンは家計に関わるものであり、また長期間支払いが続くものでもあるので、事前に専門家に相談してじっくりと決めることが大切です。相談先は悩みや相談内容にあわせて選ぶことが大切ですが、基本的なことから希望に合わせた住宅ローンの提案、ローンの申込みのサポートまでしてくれる住宅ローンの相談窓口を利用するのがおすすめです。

住宅ローンの相談窓口は数多くありますが、相談実績が豊富で多くの銀行と提携しており、柔軟な提案ができる窓口を利用しましょう。利用してみないとわからない窓口の雰囲気などもあるので、気になる窓口があればまずは相談してみるのがおすすめです。